Сбор за оформление билета в авансовом отчете

Учесть в расходах по прибыли можно и стоимость ж/д билета на поезд. Представил в бухгалтерию авансовый отчет по командировке.

В сентябре начнется рассылка бумажных уведомлений на уплату личных налогов.

Размер сервисного сбора за оформление РЖД и авиабилетов, а также на Почте России

Если гражданин не проживает по месту прописки, такое уведомление может потеряться. Чтобы этого не произошло, лучше заранее сообщить в инспекцию свой актуальный адрес для корреспонденции.

Так, в счете-фактуре появилась новая графа 1а «Код вида товара». Она предназначена для экспортеров, реализующих товары в страны ЕАЭС. Первичные учетные документы, необходимые для исчисления и уплаты налогов, нужно хранить как минимум четыре года. Минфин разъяснил, с какого момента вести отсчет этого срока. Сентября вступают в силу поправки в закон о госрегистрации юрлиц и ИП. С этой даты при наличии недостоверных сведений о компании в ЕГРЮЛ налоговики будут в принудительном порядке исключать эту фирму из реестра.

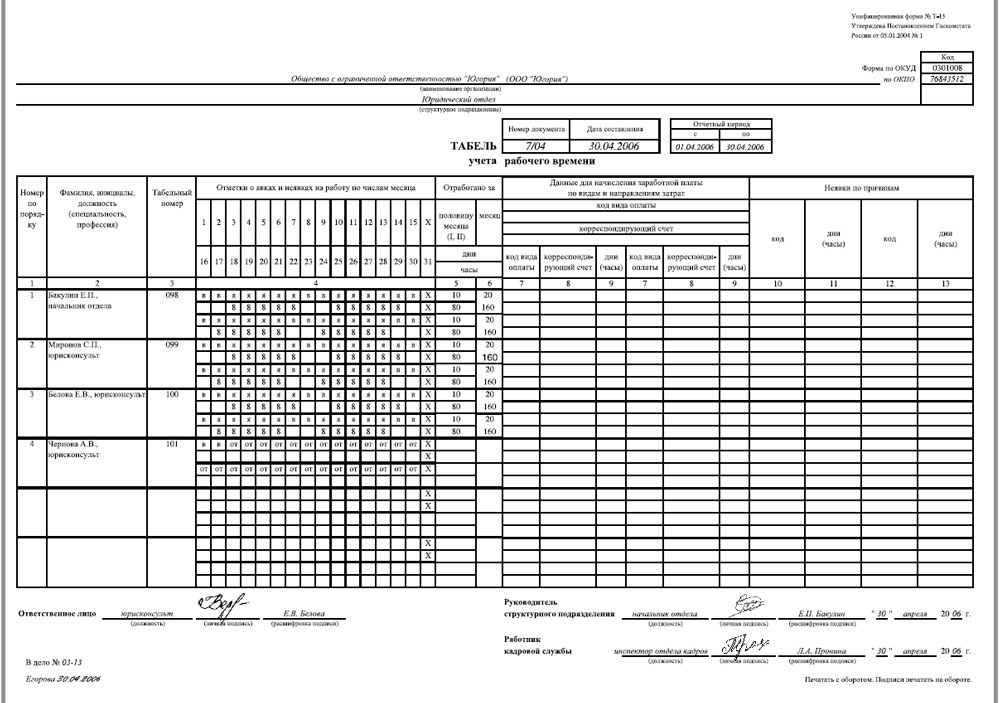

На сайте ФНС опубликованы ответы на наиболее часто задаваемые гражданами вопросы, касающиеся использования налоговых льгот. Иногда при покупке железнодорожных и авиабилетов компании пользуются услугами посредников (агентств), которые реализуют билеты от имени и по поручению компаний-перевозчиков. Посмотрим, с какими сложностями сталкиваются бухгалтеры.

Является ли электронный билет бланком строгой отчетности

Компания для направления работников в командировки приобретает железнодорожные и авиабилеты через агентство. Как принять к вычету НДС по транспортным расходам? Обязано ли агентство, реализующее билеты от имени перевозчика, выставить компании счет-фактуру на стоимость приобретенных через него билетов? Агентство продает вам билет не от своего имени, а от имени перевозчиков. Поэтому оно обязано выставлять счета-фактуры только на сумму своих услуг по оформлению билето в,;.

Входной НДС со стоимости билета ваша организация может принять к вычету на основании самого билета, если сумма налога выделена в нем отдельной строкой. Счет-фактура для этого не обязателе н,;. Если приобретался электронный билет с выделенным НДС, то достаточно распечатки этого билета и посадочного талон а,. При покупке билетов через агентство компания получила счет-фактуру на сумму сервисного сбора за оформление билетов. Нужно ли дожидаться окончания командировки, чтобы принять к вычету НДС по агентскому сбору и списать стоимость самого сбора в расходы?

Нет, ждать завершения командировки не нужно. Ведь сервисный сбор — это вознаграждение посреднику за его услуги, а они уже оказаны. Этот сбор можно сразу списать как прочие расход ы;. Ждать окончания командировки и утверждения авансового отчета (как это требуется для признания в «прибыльном» учете командировочных расходов) не нужн о.

А НДС в части сервисного сбора можно сразу принять к вычету на основании счета-фактуры агентства. При покупке билетов через агентство компания получила счет-фактуру на сумму сервисного сбора за оформление билетов. Мы учли сбор в расходах и приняли НДС к вычету. В следующем квартале компания возвратила агентству часть билетов. При возврате денег перевозчик удержал с нас какие-то суммы (мы получили не полную стоимость возвращенных билетов). От агентства получили корректировочный счет-фактуру. Но в нем — только суммы, связанные с уменьшением сервисного сбора самого агентства.

Правильно ли поступило агентство и как нам принять к вычету НДС с возвращенных билетов? Если ваши работники не воспользовались билетами и их стоимость была возвращена вам, то принять к вычету НДС со стоимости таких билетов нельзя. У вас нет ни документов, подтверждающих вычет, ни самих расходов, ведь вы получили деньги назад. Если при возврате неиспользованных билетов стоимость услуг агентства меняется, то агентство абсолютно правильно выставило вам корректировочный счет-фактур у.

В нем должна быть указана только разница между суммой вознаграждения, исчисленной первоначально, и скорректированной суммой агентского вознаграждения после возврата части билетов.

Стоимость возвращенных билетов там указываться не должна. В периоде получения корректировочного счета-фактуры или первичных документов на изменение стоимости сервисного сбора вам нужно восстановить часть ранее принятого к вычету НДС по агентскому сбору в бухучете и зарегистрировать корректировочный счет-фактуру в книге прода ж;. Излишне признанную в расходах сумму сбора вы признаете в доходах. Сбор, который перевозчик удержал при возврате денег за сданные билеты, вы можете учесть в качестве прочих расходов в бухучете и внереализационных расходов в налоговом учет е;.

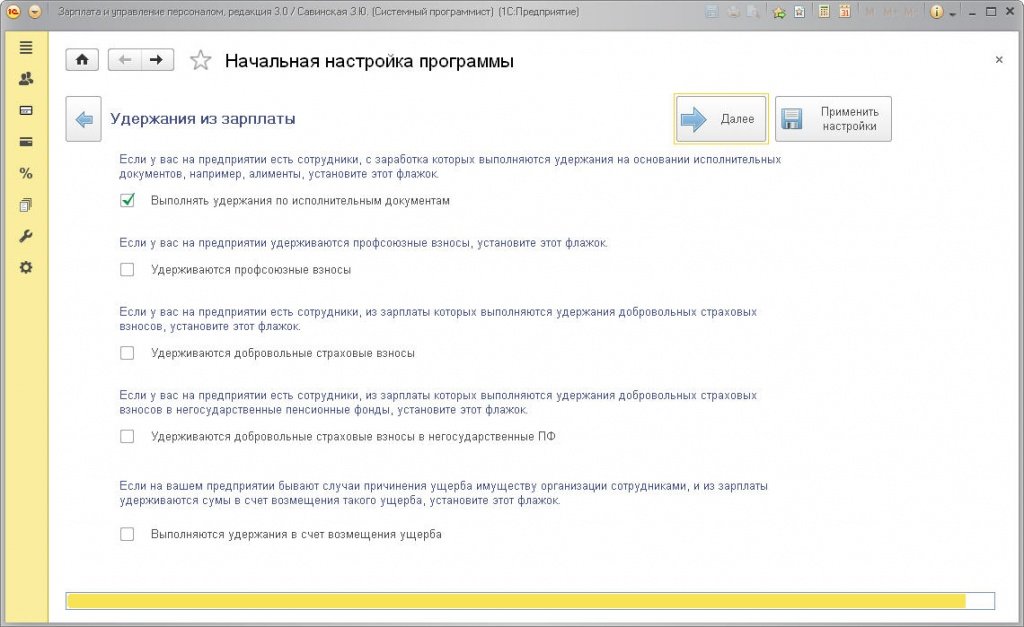

Командировки работников нашей компании относятся как к облагаемой, так и к не облагаемой НДС деятельности. Мы ведем раздельный учет входного НДС. Купили билеты для командированных работников, НДС с услуг агентства принимаем к вычету не сразу — учитываем его на счете 19, субсчет «НДС, подлежащий распределению».

В конце квартала (с учетом установленной на данный квартал пропорции облагаемых и необлагаемых операций) часть НДС принимаем к вычету (относим на счет 68-НДС), другую часть — списываем на общехозяйственные расходы (на счет 26). Часть билетов возвратили агентству, оно выставило корректировочный счет-фактуру, уменьшив стоимость своих услуг. Как нам скорректировать НДС? Корректировка НДС зависит от того, в каком периоде вы возвратили билеты и получили от агентства корректировочный счет-фактуру. Это произошло до завершения квартала.

В таком случае надо сторнировать часть суммы входного НДС на счете 19 (в корреспонденции со счетом 60). Восстанавливать НДС нет необходимости, ведь он еще не был принят к вычету.

Корректировочный счет-фактура получен в следующем квартале, когда входной НДС по сервисному сбору уже был распределен между облагаемой и не облагаемой НДС деятельность ю. В такой ситуации нужно восстановить часть принятого к вычету НДС. При восстановлении НДС не нужно ориентироваться на соотношение облагаемых и необлагаемых операций квартала, в котором получен корректировочный счет-фактура. Условие / Организация ведет деятельность как облагаемую НДС, так и не облагаемую этим налогом. Через агентство куплены три авиабилета. Сумма сервисного сбора за их оформление составила 2250 руб.

Является ли электронный билет бланком строгой отчетности

Сумма без НДС, 343,22 руб. Компания вернула 1 неиспользованный билет агентству. Вознаграждение агентства уменьшено на 750 руб. Сумма без НДС, 114,41 руб. Агентство выписало корректировочный счет-фактуру. Доля не облагаемых НДС операций в общем объеме доходов составила 0,2, облагаемых — 0,8, во II квартале — 0,15 и 0,85 соответственно. Решение / В бухгалтерском учете операции по покупке билетов и их частичному возврату оформляются следующим образом.

Что относится с БСО

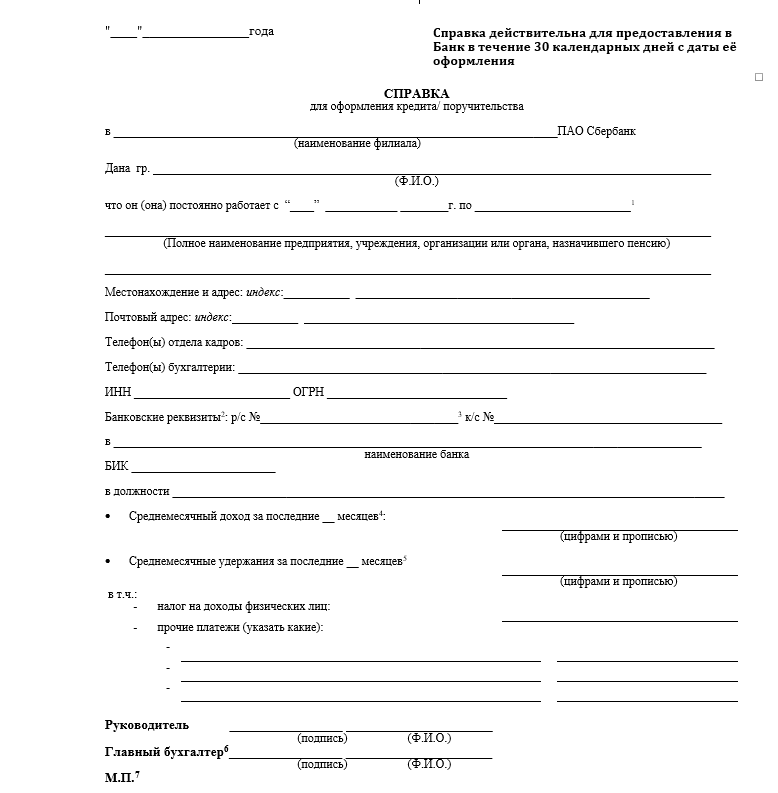

В книге продаж надо отразить именно эту сумму восстановленного НДС — 91,53 руб. Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему « Командировка»: 2017 г. ОПРОС Как вы считаете аванс по зарплате? Платим всем одинаковую фиксированную сумму (допустим, 3000 руб. Сетевое издание для бухгалтера "Главная книга онлайн" © 2012—2017 г. Если это ваш первый визит, рекомендуем почитать по форуму. Для размещения своих сообщений необходимо. Для просмотра сообщений выберите раздел. Сотрудник прибыл из командировки и, отчитываясь, предоставил электронный билет РЖД (контрольный купон), а также Справку, подтверждающую покупку билета через сайт.

Вот справка и вызвала вопросы. Данной справкой фирма подтверждает, что через её сайт был приобретен билет (все реквизиты и стоимость билета совпадают с контрольным купоном) плюс сбор за оформление. Возможно ли принять сбор к возмещению по такой справке?

Является ли электронный билет бланком строгой отчетности

На ней нет ни живой печати, ни подписи. Расшифровки подписи тоже нет. Как быть в таком случае? Какой документ сможет подтвердить расходы на сервисный сбор?

Является ли электронный билет бланком строгой отчетности

На ней нет ни живой печати, ни подписи. Эту справку можно запросить у сайта живую с печатью и подписями. Не получится))) авиакомпания Сибирь присылает квитанции на сервисный сбор - тоже ни печати ни подписи ни тем более должности и т. Д - живые документы от них не возможно получить - оплачиваем с р счета корпоративной картой - принимаю к учету во внереализ.

Что относится с БСО

Оформила на иностранном сайте платную электронную подписку журнала. Кроме того, на сайте иностранной организации будет предоставлен доступ к поисковой системе. Будет ли организация в данном случае являться налоговым агентом по НДС в 2017 г.? Российские организации, являющиеся покупателями услуг в электронной форме, оказываемых иностранными поставщиками услуг (к которым в том числе относятся доступ к поисковым системам и предоставление электронных версий периодических изданий), будут исполнять обязанности налогового агента по исчислению и уплате НДС с перечисленного иностранному контрагенту дохода.

Налогового кодекса РФ объектом налогообложения по НДС признаются операции по реализации товаров (работ, услуг) и передаче имущественных прав на территории РФ. НК РФ на российскую организацию возлагаются обязанности налогового агента по исчислению и уплате в бюджет сумм НДС с доходов, полученных иностранной организацией при реализации товаров (работ, услуг), местом реализации которых является территория Российской Федерации. Порядок определения места реализации работ (услуг) в целях применения НДС установлен ст. При этом Федеральным законом от 03.

N 244-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации" в ст.